近日,各大客车行业头部企业陆续对外公开发布5月份产销快报。据报告内容,宇通、金龙、中通三巨头5月销售量同比均呈现不同程度的下滑。详情如下:

宇通客车:2025年5月销量3053辆,同比下降12.35%。

分车型看,大型客车销量为1603辆,同比下滑25.51%;中型客车销量897辆,同比微降2.61%;轻型客车销量553辆,同比增长34.88%。

金龙(含厦门金龙、厦门金旅及苏州金龙):2025年5月销量3575辆,同比下降21.5%。

分车型看,大型客车销量为1408辆,同比下滑14.2%;中型客车销量547辆,同比下降26.28%;轻型客车销量1620辆,同比下滑25.28%。

中通客车:2025年5月销量1001辆,同比下降4.21%。

分车型看,大型客车销量为701辆,同比下滑5.14%;中型客车销量261辆,同比增长18.65%;轻型客车销量39辆,同比下滑54.63%。

不难看出,三巨头的5月份销量中,金龙下降幅度最大(-21.5%),其次是宇通(-12.35%),再次是中通(-4.21%)。这三家企业5月份销量呈现出一个共同特征:整体销量以及大型客车销量均遭遇下滑。

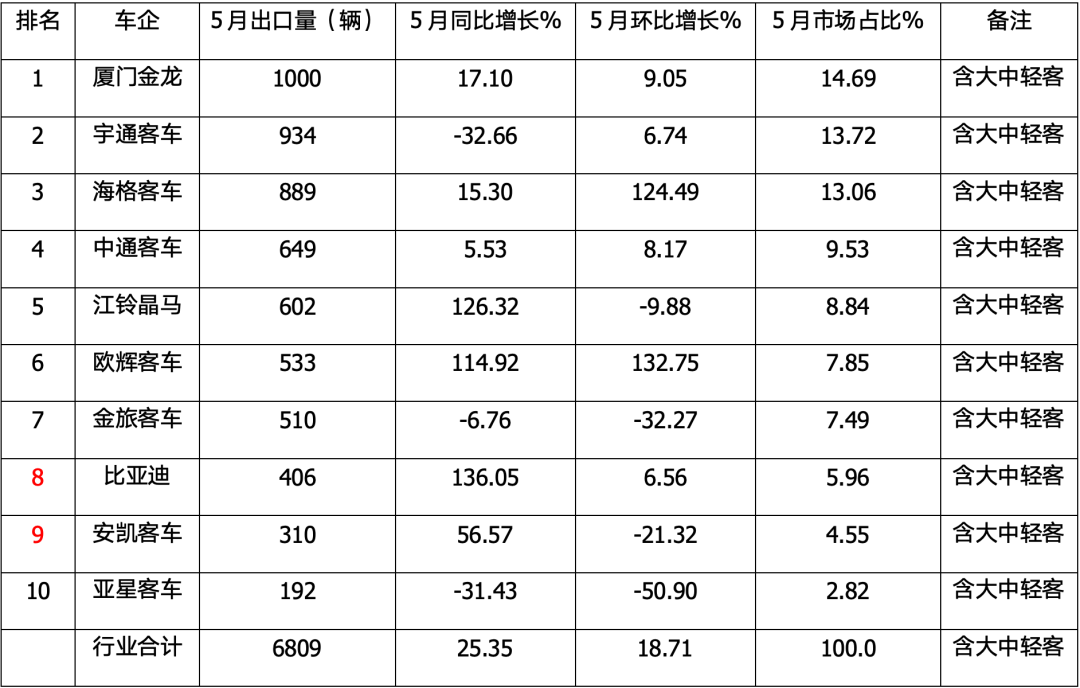

再来看看出口情况,据中国客车统计信息网统计,5月我国客车出口总量为6809辆,同比增长25.35%,环比增长18.71%。

图片来源:客车网

具体来看,厦门金龙以1000辆的月度出口销量、同比增长率17.10%、环比增长率9.05%卫冕冠军。

宇通客车则以934辆出口销量,环比增长率6.74%,保持亚军位置。

苏州金龙(海格客车)出口销量为889辆,同比增长率15.30%,环比大增124.49%,成功由4月份的排名第六跃居第三。

5月出口销量前十强中,至少7家企业实现同比增长,其中,同比增幅最高的企业是比亚迪,达136.05%。江铃晶马、福田欧辉紧随其后,分别为126.32%和114.92%。

那么,5月中国客车市场呈现”内冷外热”特征,透露哪些深层次原因呢?

出行模式冲击与公交运营困境

地铁、私家车、电动自行车及网约车等多元城市交通工具挤占市场,公交车客源受到严重分流影响。不少公交线路都处于长期亏损状态,大型公交空载率高、运营成本居高不下,进一步抑制新车采购意愿。

以旧换新补贴政策刺激作用有限

极大比例的客车采购来自公交公司及旅游集团,其车辆更新依赖地方财政预算而非消费补贴,政策难以撬动体制内资金缺口。而且,2020年新能源补贴高峰期的车辆普遍剩余3-5年寿命,强制淘汰造成国有资产浪费。

内需持续萎缩市场竞争加剧

头部企业为抢占份额加速技术迭代与价格战,但受制于地方财政紧张和公交公司采购能力下降,内需市场持续萎缩。

相反,海外市场因”一带一路”深化合作及新能源技术优势,成为中国客车突围方向。如何加速海外市场布局是当前国内客车企业迫切需要解决的问题。

在此背景下,即将举办的CIBE 2025第14届上海国际客车展将为企业提供”技术-市场-资本”一站式平台,这正是助力客车企业加速海外市场布局的重要契机。

行业洞察与技术对接:覆盖氢能源、智慧交通、低空经济等前沿领域论坛,帮助企业把握全球政策动向和技术趋势,抢占创新制高点。

资源整合与订单转化:汇聚200+先锋企业和25000+专业观众(包括30+国采购团),实现整车、零部件到服务设施的全产业链对接,推动本地化生产合作与订单签约。

品牌全球化与信任构建:通过国际采购商互动和高端论坛,传递技术可靠性,提升中国客车在全球市场的竞争力,弥补海外信任短板。

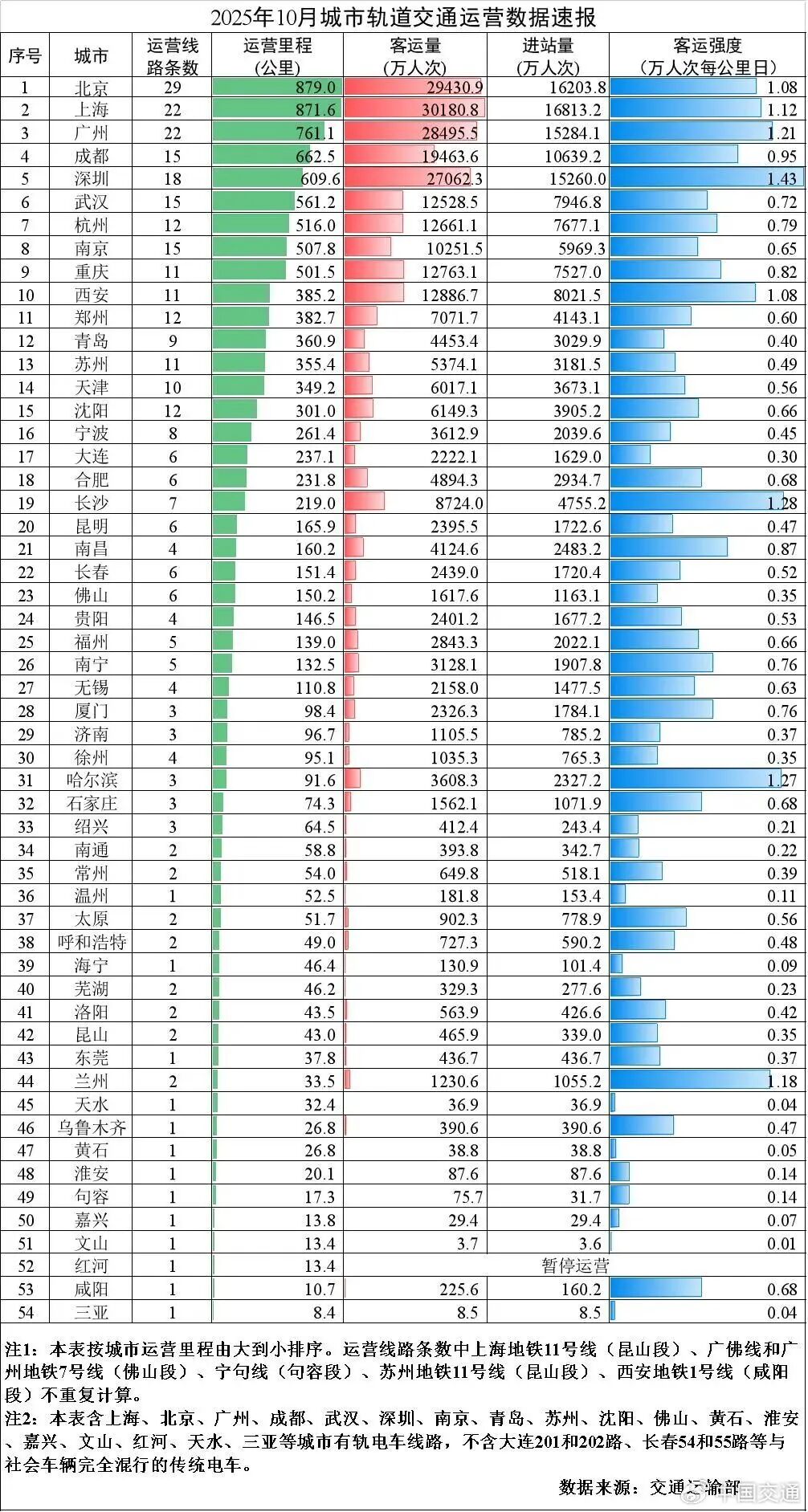

轨道交通展消息 根据提供的2025年10月中国城市轨道交通运营数据,以下进行深入分析。分析将涵盖总体运营规模、客运量变化、运营效率、系统类型对比、进站量与客运量关系、运营管理等方面,并结合数据揭示趋势和隐含问题。 1. 总体运营规模 城市覆盖与网络扩展:2025年10月,全国54个城市开通运营城市轨道交通,线路333条,运营里程达11330.5公里。这表明中国城市轨道交通网络已非常庞大,覆盖了绝大多数主要城市,成为城市公共交通的骨干。 客运量巨大:月客运量28.2亿人次,进站量16.8亿人次,日均客运量约9096.77万人次。开行列车376万列次,平均每日开行约12.13万列次。这些数字凸显了城市轨道交通在日常通勤中的关键作用,有效缓解了城市交通压力。 无新开通线路:本月无新开通线路,但运营里程环比可能有所增加(计算显示环比增加约474公里),可能源于现有线路的延伸或调整,而非全新线路投入运营。 2. 客运量变化趋势 环比增长显著:客运量环比增加1.3亿人次,增长4.8%。这种短期增长可能受季节性因素影响,如10月黄金周假期带来的出行需求增加,或经济活动的短期复苏。 同比增长放缓:客运量同比增加0.5亿人次,增长1.8%。同比增长率较低,可能反映市场接近饱...