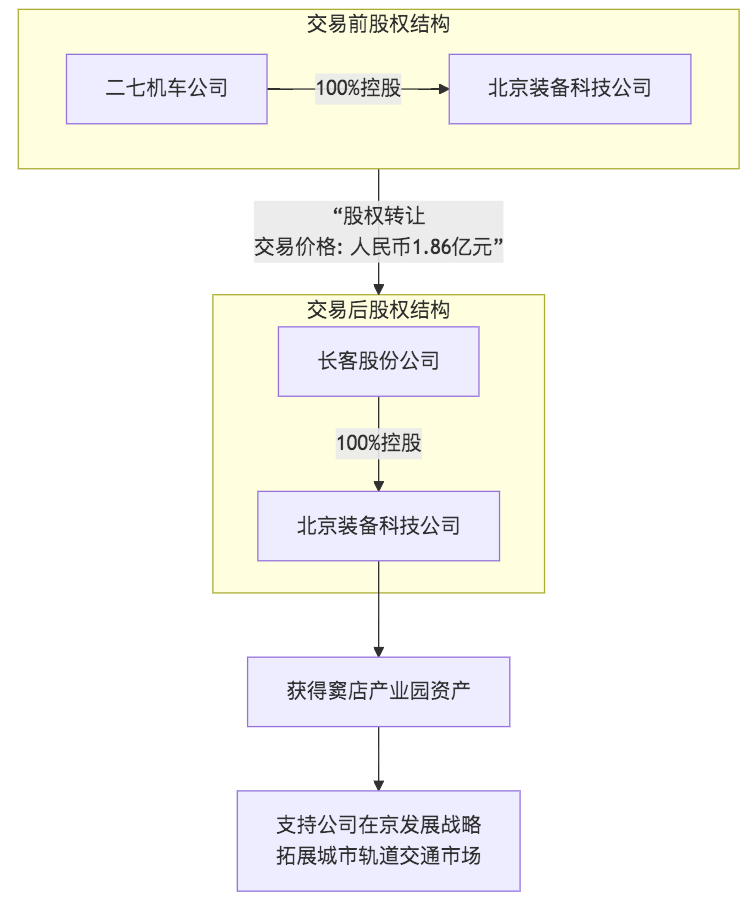

中国中车10月30日发布公告,其控股子公司中车长春轨道客车股份有限公司(以下简称”长客股份”)拟收购中车北京二七机车有限公司(以下简称”二七机车”)所持北京中车装备科技有限公司(以下简称”北京装备科技”)100%股权,交易价格为1.86亿元。

通过本次交易,长客股份可有效获得发展所需的场地与空间资源,突破现有产能与业务布局的瓶颈,为智能装备、新材料等战略性新业务落地,为实现打造公司在京轨道交通与清洁能源装备全生命周期高端化、绿色化、数智化的系统解决方案产业集聚地的战略目标提供坚实的载体和资源保障。

交易背景

二七机车于2025年4月注册成立北京装备科技,并于2025年7月将房山区窦店产业园资产及相关联的债权、债务等非货币资产以业务资产组形式增资至北京装备科技。为打造公司在京高端智能装备制造示范基地,拓展北京市城市轨道交通市场以及支持公司战新产业发展的需要,长客股份拟通过非公开协议转让的方式收购该公司股权。

标的公司基本情况与交易安排

根据审计报告,截至2025年7月31日,北京装备科技资产总额27.40亿元,负债总额25.59亿元,所有者权益1.81亿元。2025年4-7月,营业收入586.86万元,利润总额-960.82万元,净利润-960.82万元。

协议约定股权交割日为2025年11月30日,二七机车应在股权交割日将北京装备科技的资产、控制权、管理权全面移交给长客股份。

定价情况

根据资产评估报告,截至2025年7月31日评估基准日,北京装备科技的股东全部权益价值评估结果为1.86亿元。本次股权转让价格以该评估净资产值为基础确定。

协议约定,自2025年7月1日起至股权交割日,北京装备科技的损益由二七机车承担。发生亏损的,二七机车应在自协议生效之日起30个工作日内以现金形式一次性向长客股份补足。

财务资助情况

交易前,存在中车集团向北京装备科技提供的财务资助,财务资助金额为25.33亿元,年化利率为2.4%—2.6%(,期限不超过5年。

交易完成后,北京装备科技将成为长客股份的全资子公司,并纳入中车的合并报表范围。前述财务资助将构成关联方对北京装备科技的财务资助。后续长客股份将通过增资、借款等方式支持北京装备科技偿还该等财务资助。

后续影响

本次交易前,长客股份的控股子公司北京中车长客二七轨道装备有限公司租赁使用北京装备科技部分房山区窦店产业园资产,构成关联租赁;本次交易完成后,北京中车长客二七轨道装备有限公司将继续租赁使用部分窦店产业园资产,不再构成关联租赁。

相关推荐:轨道交通展展位预订 轨道交通展免费报名参观

相关推荐:中国轨道交通发展高峰论坛免费参会报名

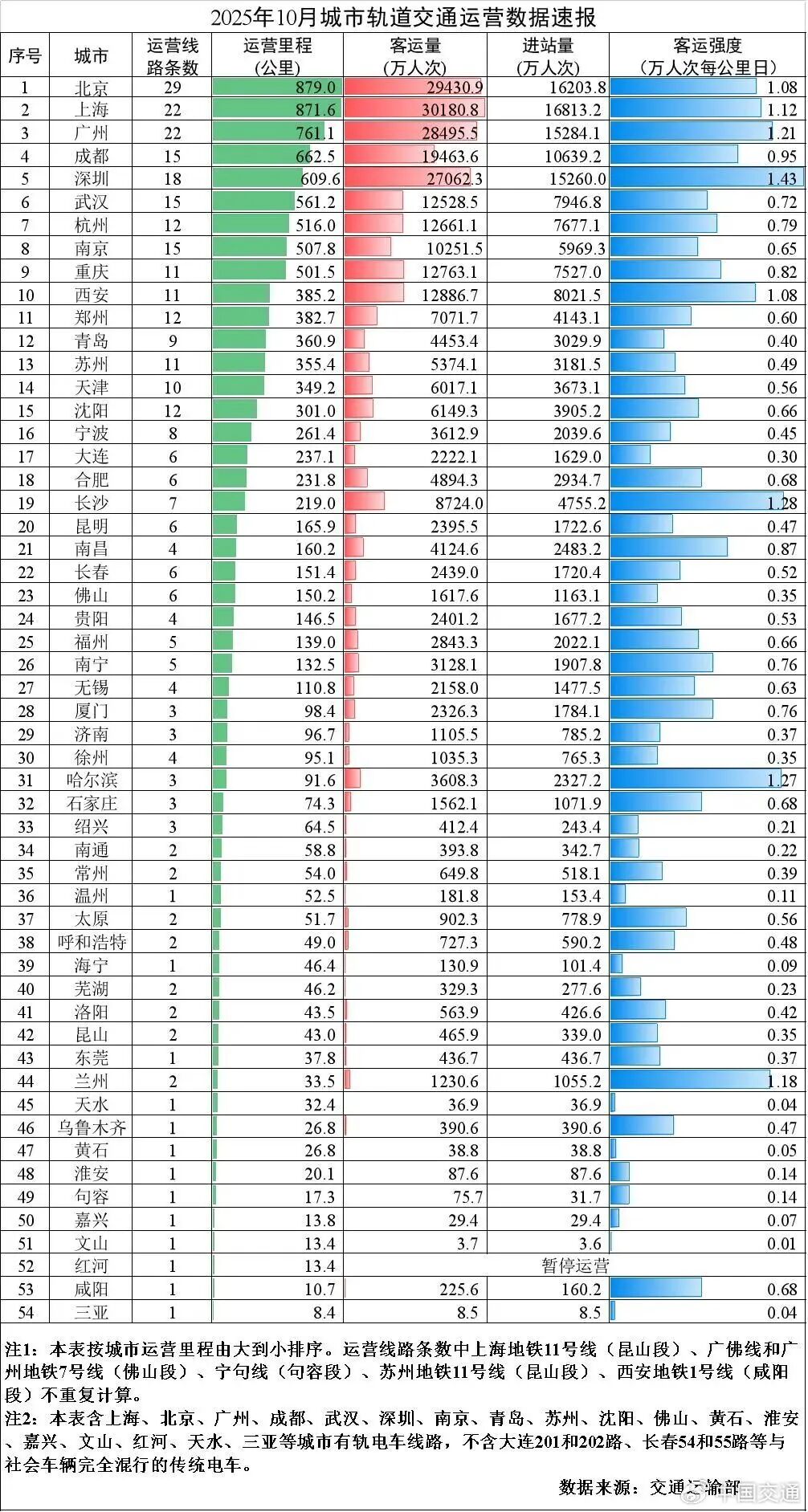

轨道交通展消息 根据提供的2025年10月中国城市轨道交通运营数据,以下进行深入分析。分析将涵盖总体运营规模、客运量变化、运营效率、系统类型对比、进站量与客运量关系、运营管理等方面,并结合数据揭示趋势和隐含问题。 1. 总体运营规模 城市覆盖与网络扩展:2025年10月,全国54个城市开通运营城市轨道交通,线路333条,运营里程达11330.5公里。这表明中国城市轨道交通网络已非常庞大,覆盖了绝大多数主要城市,成为城市公共交通的骨干。 客运量巨大:月客运量28.2亿人次,进站量16.8亿人次,日均客运量约9096.77万人次。开行列车376万列次,平均每日开行约12.13万列次。这些数字凸显了城市轨道交通在日常通勤中的关键作用,有效缓解了城市交通压力。 无新开通线路:本月无新开通线路,但运营里程环比可能有所增加(计算显示环比增加约474公里),可能源于现有线路的延伸或调整,而非全新线路投入运营。 2. 客运量变化趋势 环比增长显著:客运量环比增加1.3亿人次,增长4.8%。这种短期增长可能受季节性因素影响,如10月黄金周假期带来的出行需求增加,或经济活动的短期复苏。 同比增长放缓:客运量同比增加0.5亿人次,增长1.8%。同比增长率较低,可能反映市场接近饱...